【株式投資】金利の重要性と関係

金利の重要性と関係

FXや株を行っていると必ず『政策金利』の重要性が分かります。この『政策金利』によって、『円高』『円安』『株価』、こんなものがコントロールされていると言っても過言ではないかもしれなません。

『政策金利』というのは中央銀行が一般銀行に融資を行う際の金利のことです。『政策金利』が3%なら、3%で銀行にお金を融資することになります。更に単純化して考えていくと、我々が銀行からお金を借りるときは、銀行の儲けが上乗せされ、通常3%以上の金利で銀行からお金を融資することになります。

FRBの影響力

中央銀行は『政策金利』の上下によって、株価、景気コントロールを取ることが可能と考えられています。特にアメリカの中央銀行、FRBが『政策金利』の変更を行うと世界中の株価にも影響を与えます。

金利と景気

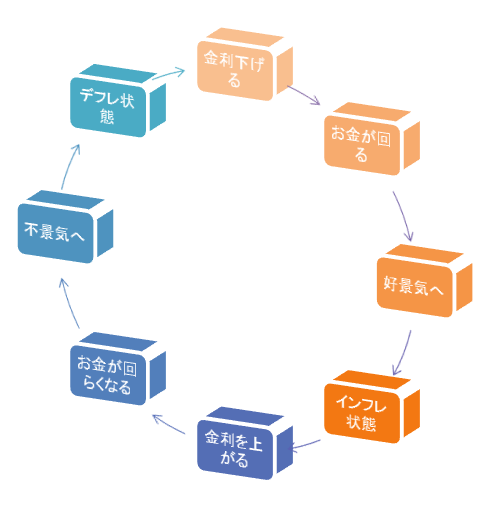

『政策金利』が上がるということは、貸出金利が上がることに繋がるので、銀行からお金を借りようとする人達が通常は減ることになります。銀行からお金を借りる人が減るとお金の回りが減っていくので、景気減速へと繋がっていきます。それは企業業績にも影響してきますので、株価が下がることに繋がります。

理論上は上記のような動きが考えられるのですが、日本のように金利を下げ、市中のお金をジャブジャブ状態にしても、インフレ状態に中々ならないなんてこともあります。経済において、理論が通じないことは当然にありますので、その点は注意してください。

金利と株式・債券・通貨

身近な例で考えると、『政策金利』が上昇すると、通常、銀行の預金金利も上がることになります。銀行の金利は自ら自由に設定して良いものなのですが、基本的には『政策金利』に連動しています。すると、金利が上がるのであれば、リスクの高い株式への投資ではなく、銀行預金で良いのではないかと考える人が出てきます。

極端な例で云えば、銀行の預金利率が10%、株式の配当率が10%であるならば、多くの人は元本が保証される銀行預金を選択するはずです。株式から銀行預金にお金がシフトすると、当然に企業株価下落を招き、企業業績に影響を与えることになります。

グローバルな視点に立ってみると、世界共通の決済通貨である『米ドル』の『政策金利』が上がるとなると、大きなリターン、一定のリターンを期待して、(新興国)株式等に投資をしてきた投資ファンド等が、そんなリスクを取らずとも、安全に一定のリターンを得られる米ドルや米国債等へ資金をシフトします。その結果として、(新興国)株式市場が下落し、世界全体の経済状況が悪化し、連鎖不況なんてものを引き起こす可能性もあります。

理論上のドル金利とその他の関係

※理論上のため、必ずしも上記動きをするとは限りません。

中央銀行が金利を下げる理由

なぜ中央銀行は景気を下げるような政策を取る必要があるのでしょうか?

金融経済>実体経済のリスク

それは皆さん、一度は耳にしたことのバブルが関係してきます。『政策金利』を下げることは景気上昇に繋がります。市中のお金を潤沢にし、企業がお金を調達しやすい環境を作るとことで、景気は上向いていきます。当然、株価がガンガン上がっている間は、投資家はウハウハ状態です。投資家でなくても、経済環境が良くなっていることで、給与やボーナスが上昇し、労働者全体に恩恵が行き渡ります。

しかし、ある段階において、実体経済よりも金融経済が膨らんでいくことがあります。もっと簡単に言えば、実際の企業価値よりも過大に評価された企業の株価が吊り上がっていくことがあります。これが1社だけなら大した問題ではありません(特定の人にとっては大問題なんですけどね)。セクター丸ごとだったり、市場丸ごとだったりすると大問題になってきます。

ダメージ減

延々に株価も経済も上がり続けることはありません。いつ終焉を迎えるのかは誰にも分かりませんが、どこかで終焉が訪れます。そして山が高ければ、谷が深くなります。

中央銀行はバブルが弾けた時のダメージを少しでも軽くするために、金利上昇を行い、景気の引き締めを行います。景気を引き締めることで、例えバブルが弾けたとしても、傷が浅くて済みます。しかし、大きな傷を負うと回復までに相当の時間を要してしまいます。

リーマンショック後、アメリカは1年もすれば、NYSEは回復し始めていました。しかし、日本は第二次安倍政権になるまで、日経平均は1万円以下、7000円、8000円、対ドル円は70円台、80円台の時代です。中央銀行が仕事をするか・しないかでこのくらいの影響を受けます。

おまけ余談

上記のような経済論理に関しては、アメリカでは比較的理論通り働いている気がします。一方で日本は理論通りに動かないと感じています(参照)。そのため、私はアメリカ株取引の可能なSBI証券を利用しに、資金シフトさせています。先日私のところに来た、Nの営業マンに日本株ではなくアメリカ株に資金シフトを伝えると完全同意していましたね。あんた、日本株売付に来たんちゃうんか?w

私はFX取引も行っていますが、ドル円の買いを行っています。現在の政策金利が2.0-2.25%なのですが、リーマンショック前は5.0%を超えていた時期もありました。単純に考えれば、現在の倍くらいです。

今現在のSBI証券でのスワップポイントが、ドル円(1万通貨)で約80円/日です。これが倍になると160円/日です。10万通貨保有していたら1600円/日、1ヵ月も保有していれば50,000円/月、年間だと600,000円にもなります。100万通貨とは言いませんが、50万通貨くらいあれば、金利スワップだけでも生活が成り立つかもしれません。

AD

|

|