【不動産投資】自力で所有権(一部)移転登記

自力で所有権移転登記をする

以前、所有権移転登記の仕方を書きましたが、もう少し詳細&持分の一部移転の場合に関しても記しておこうと思います。

会社設立&登記に関する記事はこちら

必要書類等

売買による所有権移転登記を行うに際して、売主と買主で各々用意するものが異なってきます。

売主の方が必要となてくるものが多くなるので、記述方法等に注意が必要となります。

下記以外に共通で必要となる書類があります。

| 売 主 | 買 主 |

|

登記済み証(権利証)

or 登記識別情報

|

個人:住民票

法人:会社謄本

|

| 実印 (市区町村に登録済みのもの) |

|

| 実印の印鑑証明 |

売主の必要書類

- 登記済証(権利証)or 登記識別情報

- 実印(市区町村で登録済みのもの)

- 実印の印鑑証明書

登記識別情報

登記済証(権利証)と登記識別情報の違いは、いつの時代に登記されたかによって変わってきます。

2005年3月7日(H.17.3.7)から、登記済証(権利証)に変わって、登記識別情報を使うことに法律上変更されました。

権利証は厚紙を表紙にしたシッカリとした作りのものですが、登記識別情報はペラ紙1枚です。

【登記識別情報】

そこに不動産に関するデータと登記人データが記載されています。

普通のペラ紙なので、失くしてしまう恐れがありますので、

例えば、銀行の貸金庫に保管したり、自宅、会社で保管する場合は本当に気を付けてください。

実印と印鑑証明

個人

個人の実印は、個人で不動産や自動車を買うとなった時に必要となります。

それが実印であることの証明として、役所に届ける必要が出てきます。

個人の実印を持っていない場合は、印鑑を購入し、役所において届け出を行う必要があります。

印鑑証明書は自分が登録した役所、出張所等で取ることが出来ます。

申請を行う日から3ヵ月以内のものが必要となります。

法人

会社を設立し、会社登記を行う作業において、実印の購入と印鑑の登録は行っています。

印鑑証明書は法務局にて、取ることが出来ます。

申請を行う日から3ヵ月以内のものが必要となります。

買主の必要書類

個人

- 住民票

住民票はあなたが住民票登録をしている役所、出張所等で取ることが出来ます。

期限は特にないみたいですが、10年前とかですと法務局で確認した方が良いです。

法人

- 会社謄本(全部履歴事項・3ヵ月以内)

会社謄本(全部履歴事項・3ヵ月以内)は全国の法務局で取ることが出来ます。

所有権移転登記を行う3ヵ月以内のものが必要となりますので、注意して下さい。

共通書類

- 登記原因証明情報

- 固定資産税評価証明書

- 委任状

登記原因証明情報

法務局に行くと登記原因証明情報の書き方を教えて貰えます。

勿論ネットにも沢山落ちていますし、このブログでも問題ありません。

ただ注意して欲しいのは、管轄法務局の形式に沿っている必要があるということです。

例えば、住所に関して、『東京都渋谷区松濤1-12-23』なんて場合

管轄する法務局では『東京都渋谷区松濤壱丁目壱弐番地弐参号』だったり、『東京都渋谷区松濤一丁目12番23号』なんてこともあります。

どのような形式を要求しているかは、登記済証(権利証)、登記識別情報に書かれている住所表記です。

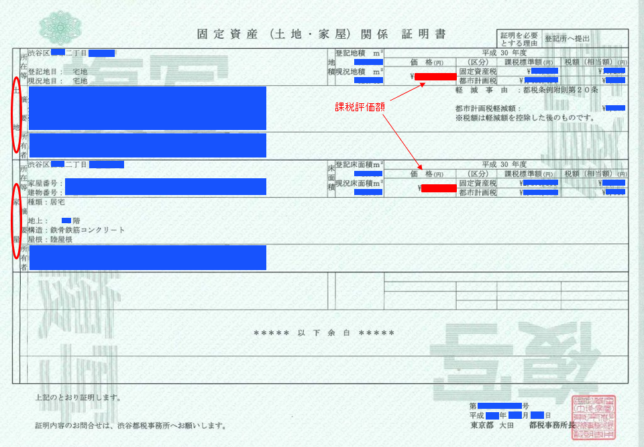

固定資産税評価証明書

これは当該不動産の管轄する都道府県税事務所で取ることが出来ます。

東京都の渋谷区の不動産の固定資産税評価証明書が必要だとしても、渋谷区内の都税事務所である必要はなく、目黒区、港区、他の都税事務所で取得できます。

不動産の所有者以外が取る場合は、委任状が必要となってきます。

委任状

登記申請は本来、売主(義務者)、買主(権利者)が共同申請で行います。

どちらか一方だったり、第三者(代理人)が行う場合は、委任状が必要となってきます。

委任状には売主の実印、買主の実印(認印)が必要となってきます。

登録免許税

取得した不動産を登記するには、費用が掛かってきます。

費用金額は先に説明した固定資産評価証明書に記載されいる評価額に対して

- 土地:15/1000

- 建物:20/1000

乗した金額が基本となってきますが、『一部移転』『非課税地積』がある場合は、上記の単純計算ではなくなるので注意してください。

全部移転の場合

土地の評価額が1億円で、全部移転するのであれば、

課税価格:1億円(固定資産評価証明に出ている価格)

登録免許税:1億円×15/1000=150万 となります。

一部移転の場合

土地価格が1億円で、その内、土地の40%(=4000万円)を移転するのであれば、

課税価格:1億円×4/10=4000万円

登録免許税:4000万円×15/1000=60万円 となります。

非課税地積がある場合(&一部移転)

固定資産税評価証明書に非課税地積が記載されている場合

例えば、非課税地積が25.00㎡だとすると、その地積分の評価額を足して計算しなければなりません。

土地価格が1億円ならば、『1億円÷現況地積』で、現況地積に対する平米単価を算出します。

ここでは現況地積を簡単のため、1000㎡とすると、平米単価が10万円(=1億÷1000㎡)となります。

非課税地積分:10万円×25㎡×30/100=75万円(3掛けするのは、お国の決定)

課税価格:(1億円+75万円)×4/10=4030万

登録免許税:4030万円×15/1000=60万4500円 となります。

非課税地積がある場合の方が、無い場合より、その地積分支払いが増えています。

共通事項

課税価格は1000円未満は切り捨て、登録免許税は100円未満は切り捨てとなります。

課税価格が1,235,456円ならば、1,235,000円

登録免許税が56,123円ならば、56,100円 となります

登録免許税は現金で支払うのではなく、印紙で支払います。

印紙は法務局内で購入することが出来ます。

印紙は郵便局やコンビニでも購入出来ますが、150万円となると小さな郵便局、コンビニでは対応出来ないことが殆どです。

登録免許税は日本銀行(支店等)で支払うことができ、その時に貰う領収書を印紙の代わりにすることも出来ます。

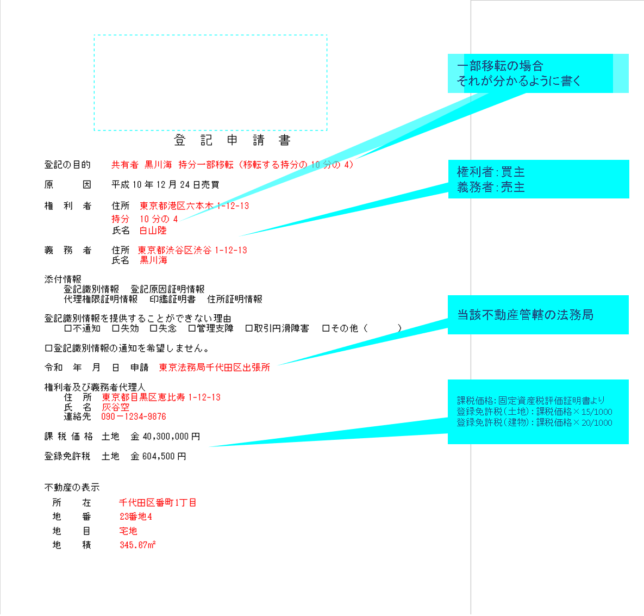

登記申請書

住所や不動産の表示の書き方等は『登記原因証明情報』等で説明と同じです。

この申請書に上記で計算した課税額と登録免許税を書きます。

『登録免許税』は、2枚目に白紙をホッチキス留めし、そこに印紙を貼るのが良いと思います。

いざ登記申請

上記書類を揃えたら、後は法務局に提出するだけです。

何も問題ないのであれば、これにて取り敢えず終了です。

ただ、全ての書類の準備が出来た段階で、法務局に書類の事前チェックして貰うことを強くお勧めします。

また、買主(認印)、売主(実印)とも、資料作成時に使用した印鑑を持っていくことも強くお勧めします。

間違ったものを一度提出してしまうと簡単に取り消すことが出来ず、また色々と必要となる書類、手続きが発生しますので注意してください。

事前チェック

事前チェックを行うには、法務局に相談予約を取る必要があります。

法務局に直接行くなり、電話で予約を入れるなりすれば、OKです。

当日、フラッと法務局に行ってのチェックに関しては、枠が空いている場合は受け付けて貰えます。

申請後

登記申請をし、何もなかった場合は1週間~10日後くらいに法務局に

登記識別情報を取りに行く必要があります。

これは昔で云う権利証と同等のものです。

先にも書きましたが、登記識別情報はペラ紙1枚です。

非常に大切なものになるので、失くさないよう細心の注意を払って下さい。