【株式投資】株とFX、どっちが有利か?

コロナショック

コロナウィルスによって、NYSE、日経、為替、オイル、世界のあらゆるマーケットがクラッシュしています。

ダウは29500から21500くらいまで下げ、下げ率約30%とトンデモない状況にあります。

一部の売り専門のファンドや個人以外では、この状況で損失を食らっていない人はいないのではないでしょうか?

私も勿論多大なダメージ食らっています。

日本株の含み損が500万円近く、為替の含み損が60万円近く、ロボアドバイザーの含み損が6万円くらいあります。

アメリカ株がまだプラスですが、正直、これも耐えきれないのではないかと思っています。

正直書いているだけで、暗い気持ちになってきますね。

アメリカ株の購入

それでもアメリカ株に関しては、以前紹介した『NISA』を使って、こんな状況でもチビチビ買い続けています。

NISA枠なので、基本5年は持ち続ることを前提として、1000ドル近く下がった日に10-30万円ずつ買い増ししています。

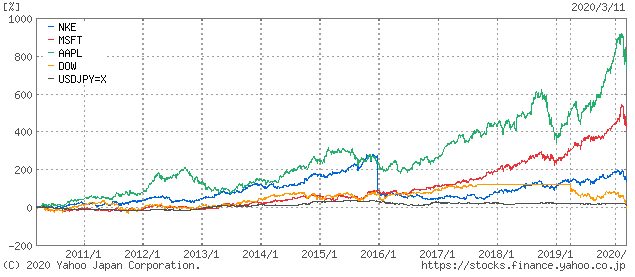

NISA枠での個別銘柄は「マイクロソフト」「ナイキ」「バークシャーハザウェイ」「アップル」「ムーディーズ」「キャノピー」。

アメリカ株に興味ない人でも「マイクロソフト」「ナイキ」「アップル」は聞いたことがあると思います。

この辺は10年比較をしても、ダウ平均に勝っている&上がり続けている優良銘柄です。

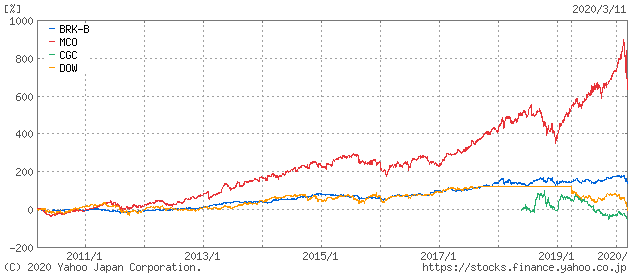

「バークシャーハザウェイ」「ムーディーズ」「キャノピー」に関しては、国内では余り名が知られていないと思います。

バークシャーハザウェイ

投資の神様、ウォーレン・バフェット行っている投資会社です。

「アップル」や「アマゾン」「コカ・コーラ」等に莫大な投資を行っており、

バークシャーハザウェイに投資することで、間接的にこれらの会社への投資を行っているようなものとなります。

バークシャーには投資価格が30万ドル/株を近いA株もありますが、これは勿論B株です。

これらの違いは議決権数の違いとなっています。

ムーディーズ

会社や債券の格付け機関としては、3代格付機関(ムーディーズ、S&P、フィッチ)の1つなので知っている人もいるかと思います。

(国内格付け機関としては、R&I、JCRがありますが、グローバルマーケットでは正直相手にされていないです)

サブプライムローン問題において、金融商品の格付けを行っていたのが、アメリカ企業のムーディーズとS&Pとされています。

そんな問題を起こして、当時は大批判されていましたが、取って代わる様な企業がいないため、現在でも安定的な地位います。

バフェットには、サブプライム問題を起こす何十年も前から分かっていたのかもしれません。

こちらも「バークシャーハザウェイ」の投資銘柄の1つで、それを個別に買ったということです。

キャノピー

通称グリーンラッシュ銘柄と言われ『医療用大麻』の製造や販売等に関わっているものです。

アメリカやカナダ、一部EUで解禁となっている大麻が将来的にはタバコや酒と同じ様な扱いになるのではと思っています。

折角の無課税NISA枠での投資なので、ギャンブル購入しました。

が、上場来下がっており、クソ株化していますね。

ETF

個別株以外に、S&P500連動ETFとS&Pのテクノロジー企業に絞って投資しているETFも購入しています。

ポートフォリオ全体としては、個別銘柄よりもETFを多く持つようにしようと考えています。

株とFX(通貨)投資の違い

株もFXも基本的には、『下がった時に買って、上がった時に売る』とすれば儲かります。

ならば、どちらで投資をしようと大して変わらないと思いますが、

長期投資を視野に入れるとこの辺は大分変ってきます。

先程も載せたチャート図を見て貰えれば分かると思うのですが

10年間を見るだけでも、通貨のドル円は大きく変動していませんが、アメリカ優良企業の場合は、概ね右肩上がりとなっています。

会社への投資、要するに株式投資の場合は、長い目で見れば上がって行く、会社が大きくなっていくことが前提にあります。

勿論、5流会社の場合は途中倒産して、価値が円なんてこともあるかもしれません。

長期スパンを視野に入れると、株式投資をした方が儲かる可能性が高いです。

投資に適さない国

大切なことを言い忘れましたが、上記が通用するのはアメリカです。

アメリカの投資環境、会社経営に対する考えの元に成立しています。

イギリスやドイツもそれに近いですが、残念ながら、我が国日本ではこれが通用しません。

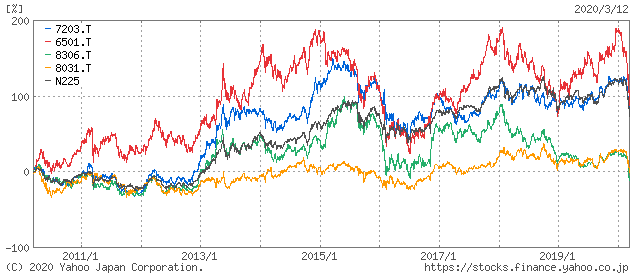

上記チャートは日本を代表する企業トヨタ、日立製作所、三井物産、三菱UFJ銀行 の株価と日経平均の10年推移率を比較したものです。

コロナショックを除外したとしても、日経平均に勝っているのは日立製作所、ギリギリおまけでトヨタまでです。

就職先として絶大な人気、高給と安定度を誇る三井物産と三菱UFJに関しては、10年会社経営をしていても殆ど成長していません

比較チャート作って初めて知りましたが、日経平均にさえ劣っているのです(笑)

勘ぐり

株価は全く上がらないのに、社員給与は日本企業の中では、屈指の総合商社の三井物産。

物産に投資をしている外国人投資家はキレたりしないのでしょうか?

本来、投資家はキレそーに思いますが、物産(に限らず総合商社)は、配当がとても高く5%超(/年)だったりします。

この高配当でその批判を躱しているのかもしれません。

経営環境の違い

どーしても、アメリカと日本でこーまで違いのかに関しては、ここで書くと大変な分量になってしまうで詳細は書きません。

が、理由としては、会社の経営に対する考え方、環境が欧米とは違っていることが理由です。

アメリカや欧米の経営者は会社を大きくする、成長させることが正義とされています。

(労働者サイドや弱者側に立つ人達から声が出ており、これも問題になっていたりますが・・・)

成績不振なら大規模なコストカット、リストラも断行しますし、それでも回復出来ないようなら、経営者はクビです。

でも、日本においてリストラやレイオフを行うことは法的にも非常に難しいですし、

スキャンダル的なことや犯罪でも起こさない限り、経営者がクビにされるなんて稀なことです。

稀な経営者

最近では、「アースミュージック&エコロジー」を展開する株式会社ストライプインターナショナル

石川康晴社長(49)がのセクハラ行為でクビにされていました。

こいつの場合、レイプに近いことをやっており、逮捕されていないことの方が不思議です。

つか、こいつは今でも元気にTwitterやっていて、厚顔無恥過ぎて呆れます。

アメリカ株投資

詳細は以前書いた記事(アメリカ株式を購入するには?)に任せますが、『SBI証券』『マネックス証券』『楽天証券』において外国株式の取引を行えます。

3社とも、アメリカ株の取引を行えますが、全ての銘柄を取り扱っている訳ではないようなので、

その場合は野村證券や大和証券のお世話になる必要があるかもしれません。

通常、野村證券や大和証券において取引を行うと、上記の3ネット証券に比べ、取引コストが高くなる傾向にあります。

いつするか?今でしょ!

コロナウィルスがいつ終息するのか、マーケットの底がいつなのかは誰にも分かりません。

仮に人類が終わるのであれば、金も株も持っていても意味ないので、幾ら損しようが儲けようが、最早どーでも良いこととなります。

しかし、コロナウィルスが終息しないなんてこともありえません。

事実、死亡率だって極端に高いわけでもなんでもないのですから、そう遠くない未来に終息します。

それと同時にマーケットも戻ってきます。

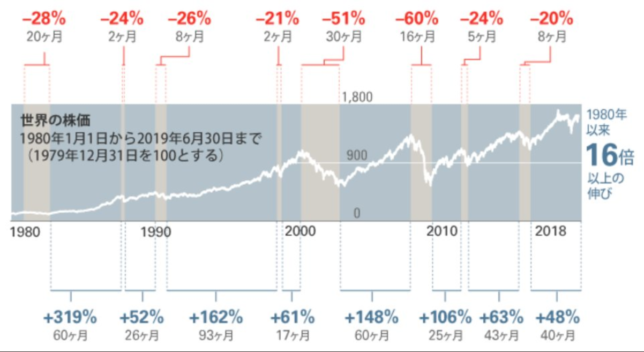

アメリカのマーケットは日本と違い延々と下がり続けることはなく、長くて2年半程度

リーマンショックの時でさえ、1年ちょっとで回復しています。

出典:バンガード

現在は総悲観状態ですが、投資によって大金持ちが誕生するのは、現在の様なときです。

今を悲観と捉えるか、チャンスと捉えるかは、立場によって様々でしょうが、

皆と逆に張って打ち克ったものが勝者となります。

私はチャンスと考え、なけなしの金を入れています。

余剰資金がある人、いまこそ、アメリカ株投資を考えてみたら、如何でしょうか???

私はチョビチョビ買い集めます。